השקעה בדירה, בשוק ההון, או אולי הטוב בשני העולמות?

במבט מעמיק - משולחנו של אנליסט – יולי 2020

מאת:

מיכאל בן יעקב, אנליסט בכיר ומנהל קרנות

מחלקת המחקר – פרופאונד בית השקעות בע"מ

- מדינת ישראל מתאפיינת בשני אלמנטים די יחודיים בעולם המערבי: היותה מעין "אי" יבשתי קטן בגודלו הנפרד משכנותיו , ודמוגרפיה חיובית ש'דוחפת' את הביקושים במשק.

- מאפיינים אלו הובילו במשך שנים רבות לעליה בערכן של דירות למגורים עד היווצרותו של קונצנזוס בדבר היותה של דירה נכס 'בטוח'.

- שוק המניות, בהיותו סחיר, מצטייר בעיני המתבונן כתזזיתי, תנודתי ומסוכן, על אף שלאורך השנים ניתן לראות שאותם מאפיינים שתמכו בביקוש מתמשך לדירות ולעליה בערכן, סייעו לעליה מתמשכת בשווי החברות הנסחרות.

- קיימים מחקרים רבים המצביעים על כך שעל פי רוב השקעה במניות עדיפה על דירה, אולם להערכתנו מדובר בהשוואה של נכסים עם אופי שונה.

- בהתאם ברצוננו להציע אלטרנטיבת השקעה שונה במעט, אך מתאימה הרבה יותר מהשקעה כללית בשוק המניות.

- מהי אלטרנטיבה זו ומדוע היא מתאימה, ראו להלן.

—————

כולנו מכירים את הדילמה של הזוגות הצעירים במדינת ישראל. מצד אחד, קיים רצון אדיר לרכוש דירה, להתמקם באזור טוב, רצוי ליד גני ילדים ובתי ספר וכמובן בקרבה לאמצעי תחבורה או דרכי גישה נוחות לצירי תחבורה. מצד שני, 'לך תמשכן עצמך לדעת'..

הבעיה היא כמובן יוקר המחיה. במשך השנים המדינה צמחה דמוגרפית (הכלכלה המערבית היחידה שמתאפיינת בדמוגרפיה חיובית), הכלכלה התפתחה, רמת החיים עלתה ואיתם הביקוש לדירות. אולם בהיותה מדינה קטנה המתאפיינת במיעוט שטחים פנויים (צרכי בטחון וחקלאות בעיקר), וביורוקרטיה בעייתית (שמונעת שחרור אדמות בהיקף נרחב או האצה בהליכי רשוי ואישור הנדרשים לבינוי בהיקף נרחב), התקשה היצע הדירות לענות על הביקוש הרב. אם נוסיף למשוואה שבסיס המס נותר צר, קרי לא מספיק אזרחים נושאים בנטל המיסוי, נקבל מחיר דירות יקר ולעיתים אף מופרז ביחס לכוח הקניה של זוג צעיר.

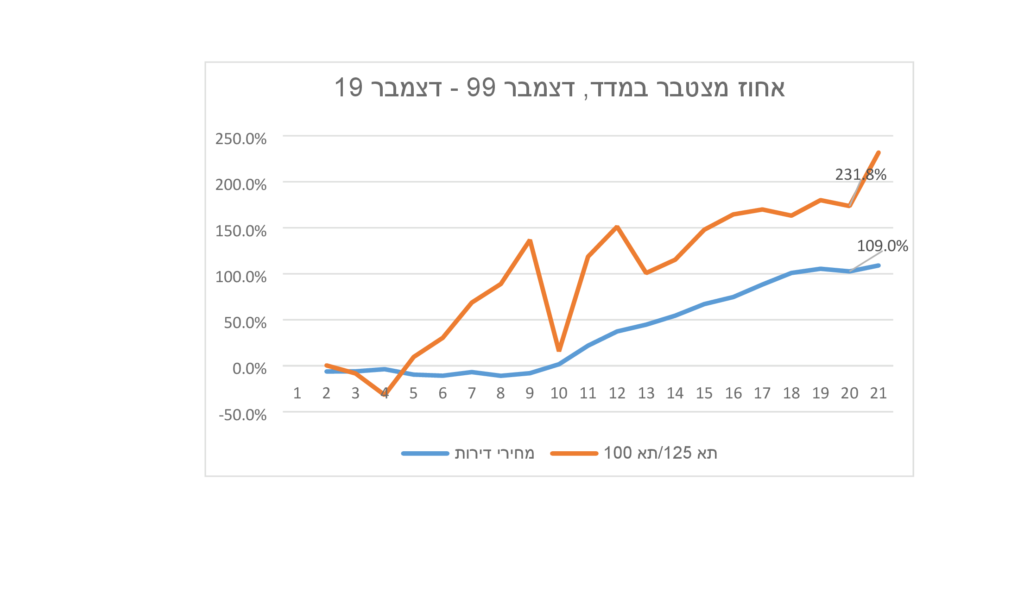

במהלך של מעל לשני עשורים בשוק ההון שמענו רבות את הטענה כי השקעה בדירה אינה הגיונית וכי השקעה בשוק המניות עדיפה. קצת מוזר להערכתנו להשוות תפוחים לתפוזים (דירה היא נכס בודד, במיקום ספציפי עם סיכון לא קטן הקשור לבחירה בודדת. מדד מניות מגלם השקעה בעסקים רבים שבעצמם מפוזרים על פני מספר תחומים, אזורים וגיאוגרפיות) אולם נציג את התוצאות לגבי השקעה זהה:

לכאורה, על פני תקופה של עשרים שנה שכללה מיתון בתחום הנדלן, שני משברים גדולים בכלכלה ובשוק ההון, ניתן לקבל פרספקטיבה ראויה. בהתאם, אין ספק כי השקעה בשוק המניות נראית כעדיפה, אך קיים עיוות מובנה הקשור לכך כי דירה הנרכשת מתממנת בחלקה בהלוואה, קרי היא השקעה ממונפת בנכס, ולכן התשואה על ההון המושקע גבוהה בסדרי גודל. מאידך, בתיק מניות, כמעט בלתי אפשרי להתמנף מעבר למינוף הגלום בחברות עצמן ולכן מיצוי מלא של יתרון זה מתמסמס בדרך כלל.

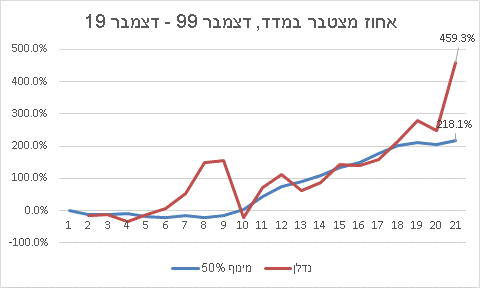

בדיקה פשוטה מראה כי במשך עשרים שנות המדידה ובמינוף של 50%, התשואה על ההון המושקע בהתבסס על מדד מחירי הדירות מטפסת ל- 218%, תוצאה דומה לתשואת השוק (סביב 230%) מתקבלת במינוף של 55% ואילו ברמה של 70% מינוף, התשואה כבר מאמירה לרמה של מעל ל- 360% (כלומר פי 4.5 בערך מההון שהושקע בנכס וזה כבר בהחלט מרשים). מצד שני, לא כל אחד יכול לקבל 70% מערך הנכס כהלוואה. עדיין, בכל רמת מינוף מעל 55%, התשואה בהחלט קורצת אך שוב, הסיכון הגלום בהשקעה בנכס בודד הוא סיכון לא מבוטל.

אנו טוענים כי ניתן למעשה להנות מכל העולמות. מצד אחד לקבל פיזור עדיף על השקעה בנכס בודד דוגמת דירה ומצד שני לקבל מינוף גבוה ולהנות מאותה צמיחת משק הנשענת על דמוגרפיה חיובית. אמנם עדיין נשען על שוק ההון, אך נצמד לענף הבניה (חברות יזום מגורים הפועלות בארץ) שהחברות בו בעלות גישה למקורות מימון העדיפה על זו של האזרח הבודד וכמובן מפוזרות יותר, ועם יכולות יזמיות של השבחת נכסים שבדרך כלל לאדם מן היישוב אין.

להלן השוואה פשוטה על פי גישה זו :

| מניות נדלן יזום מגורים | דירת השקעה במרכז | |

| ביקוש | הביקוש למוצר הסופי גבוה יציב ומתמשך, מקנה יציבות | ביקוש יציב לאורך זמן הודות לגידול דמוגרפי מתמשך |

| היצע קרקעות | חברות ותיקות מחזיקות בקרקעות היסטוריות המגלמות הון יזמי שאין דרך אחרת להיחשף אליו | מוצר במחסור בגין שליטת המדינה |

| נזילות | סחירות גם אם אינה גבוהה היא יום יומית | במרכז נזילות גבוהה יחסית, אך גם היא אינה יומיומית |

| תנודתיות | מורגשת מאוד בגין ציטוט מחיר יומי. מתגמדת לעומת תשואות ארוכות טווח אך הנכס נתפס 'כמסוכן' | באין ציטוט יומי אינה מורגשת (יתרון פסיכולוגי עצום) ולכן הנכס נתפס 'כיציב' |

| מינוף | החברות בענף נהנות ממינוף גבוה מהאדם הממוצע. בהתאם התשואה להון גבוהה מאוד | המינוף תלוי מצבו הפיננסי של הרוכש. בדרך כלל מוגבל יחסית ולכן התשואה להון אינה ברת השוואה |

| ניהול הנכס | על יד מקצוען | באופן עצמאי |

| פיזור | גבוה מאוד, בהתאם לכמות הפרוייקטים והפיזור הגיאוגרפי | נכס בודד במיקום מסוים, ולכן סיכון גבוה |

| מקורות להון עצמי | עצמאיים | סיכוי טוב לסיוע משפחתי |

בדיקה בשני העשורים האחרונים אינה אפשרית לגבי מדד הבניה, שכן בעבר, עד לשנה זו, נכלל ענף הבניה תחת ענף הנדל"ן. עדיין, על ידי שימוש במדד הנדל"ן ניתן לקבל מושג לגבי הביטוי העודף ברמת התשואה לנוכח יתרונות המינוף הגבוהים יותר והיתרונות האיכותיים אותם כללנו בטבלה לעיל:

כיצד אפשר להשקיע?

ענף הנדלן פוצל בפברואר 2020 לחברות "נדלן מניב" הנכללות בענף נדלן מניב שזכה למדד משלו ולחברות "יזום מגורים" הנכללות תחת ענף הבניה שזכה גם הוא למדד משלו. המשקיע הסביר יוכל למצוא באוכלוסית החברות המרכיבות את ענף הבניה מועמדות טובות להשקעה. בחינתן של אלו ובחירת הטובות מביניהן אמורה להערכתנו להניב תשואות עודפות משמעותית על פני השקעה בדירה, לצד רמת סיכון נמוכה יותר.

אין לראות באמור לעיל משום המלצה לביצוע פעולה בקשר עם השקעה ו/או ייעוץ השקעות ו/או שיווק השקעות. המידע המוצג הינו לידיעה ועיון בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו – עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או עובדיה ו/או נושאי המשרה בה השקיעו ו/או עלולים להשקיע בחלק מן ההשקעות המוזכרות לעיל. מייל זה וצרופותיו הינם מידע עסקי סודי או מידע אחר הכפוף לחיסיון. המייל וצרופותיו מיועדים לנמענ/ים בלבד. במידה ואינך הנמענ/ים המיועד הנך נדרש שלא לקרוא, לגלות, להעתיק, להפיץ או לעשות כל פעולה או שימוש נוסף במייל ובתוכנו. במקרה כאמור, נבקש כי תודיענו על הדבר מיידית בטלפון או באימייל בחוזר וכן כי תימחק תשמיד את המייל ואת תוכנו.